定年退職はもう目前?失敗しないための徹底解説!

「若いころは想像もしていなかったが、もう、定年退職が目の前までせまっているのか…」。

こんな風に感じている方は意外と多いのではないでしょうか?企業に就職し、がむしゃらに働き、子供ももうすぐ成人。最近は、第二の人生やセカンドライフというフレーズを自然と目で追いかけている自分がいる。この記事では、そんなあなたに「定年退職に関する基礎知識」や「定年退職後の三大心配ごと」「定年退職後を楽しむための準備と心得」を丁寧に解説していきます。ぜひ、参考にしてみてください!

基礎知識①定年退職の年齢とは?

法改正もあり、一般的には定年退職の年齢は65歳となりつつある

厚生労働省が発表する「モデル就業規則」では、”定年退職とは、労働者が一定の年齢に達したことを退職の理由とする制度”とされています。

少し前まで、日本国内における一般的な定年退職の年齢は、60歳でした。しかし、2013年に「高年齢者等の雇用の安定等に関する法律(高年齢者雇用安定法)」が改正されたことをきっかけに、国は企業に、60歳に達した労働者の再雇用または65歳までの定年退職の年齢の引き上げをほぼ義務付けました。このため、一般的には定年退職の年齢は65歳となりつつあります。ちなみに、企業は60歳を下回る年齢を定年と設定することができません(高年齢者等の雇用の安定等に関する法律の第8条より)。

そもそも、なぜこの定年退職の年齢を国は引き上げたのでしょうか?これは、政府が年金を支給するタイミングを60歳から65歳に引き上げたことと密接な関係があります。自分事として考えてみましょう。もし、60歳になって定年退職をしてしまうと、年金を受け取ることができる65歳までの5年間は収入がなくなってしまうんです。そのため、政府は企業にも65歳まで継続的に雇用をすることを促しているのです。

法改正は続き、70歳までの就業機会を企業に求めるようにも

そして、実は2021年4月にも「高年齢者雇用安定法」が改正されています。この改正では、政府は企業に「65歳までの雇用確保(義務)に加え、65歳から70歳までの就業機会を確保する努力義務」を課しました。こちらは努力義務ですが、次の5つの対策を講じることを求めています。

- 70歳までの定年引き上げ

- 定年制の廃止

- 70歳までの継続雇用制度(再雇用制度・勤務延長制度)の導入

- 70歳まで継続的に業務委託契約を締結する制度の導入

- 70歳まで継続的に以下の事業に従事できる制度の導入

- a.事業主が自ら実施する社会貢献事業 または

- b.事業主が委託、出資等する団体が行う社会貢献事業

定年退職の年齢は企業や働き方により変わりますが、おおむね60歳以上、最近は65歳だと言えます。あなたがもしサラリーマンであれば、勤めている企業の就業規則などを一度確認してみてください。そして、今後も年金受給開始のタイミングや人口減少社会における労働力確保との兼ね合いもあり、一般的な定年退職の時期は後ろにずれていく可能性もゼロではないと言えません。

参考:厚生労働省「モデル就業規則」「高年齢者雇用安定法改正の概要(令和3年4月1日施行)」より

基礎知識②定年退職金の相場とは

厚生労働省の公式サイトの中で、中央労働委員会が公表した「令和3年賃金事情等総合調査」の中から「令和3年退職金、年金及び定年制事情調査」を見ていきましょう。

退職金は、勤続年数や学歴、職種や産業によっても変わってきます。例えば、産業全体における大学卒の総合職では、定年2,563万円、高校卒の総合職では1,971万円となっています。意外と多いと思いませんか?

また、定年退職金に関する支給制度が存在している企業は、政府の統計では全体の約89%です。こちらも比較的多い印象です。ひとにより金額の差はありますが、セカンドライフに向けてまとまった資金が手に入るので、大切に退職金の使い道を考えていきたいところですね。

参考:厚生労働省「令和3年賃金事情等総合調査」より

基礎知識③定年退職金の受給方法

定年退職金とは、企業で働く従業員や公務員が退職をする際に、長年勤めた組織から支給される対価のことです。支給方法(受け取り方)は、複数ありますが、主には「退職一時金」と「退職年金」の二通りの方法で支給されることが一般的です。

厚生労働省のサイトでは、それぞれ以下のように説明されています。

退職一時金とは

…退職時に一括して一時金を、退職給付手当、退職慰労金、退職功労報奨金等の名目で支給されること

引用:厚生労働省「平成 30 年就労条件総合調査 用語の説明」

退職年金とは

…従業員や公務員の退職後、一定期間又は生涯にわたって一定の金額を年金として支給されること

引用:厚生労働省「平成 30 年就労条件総合調査 用語の説明」

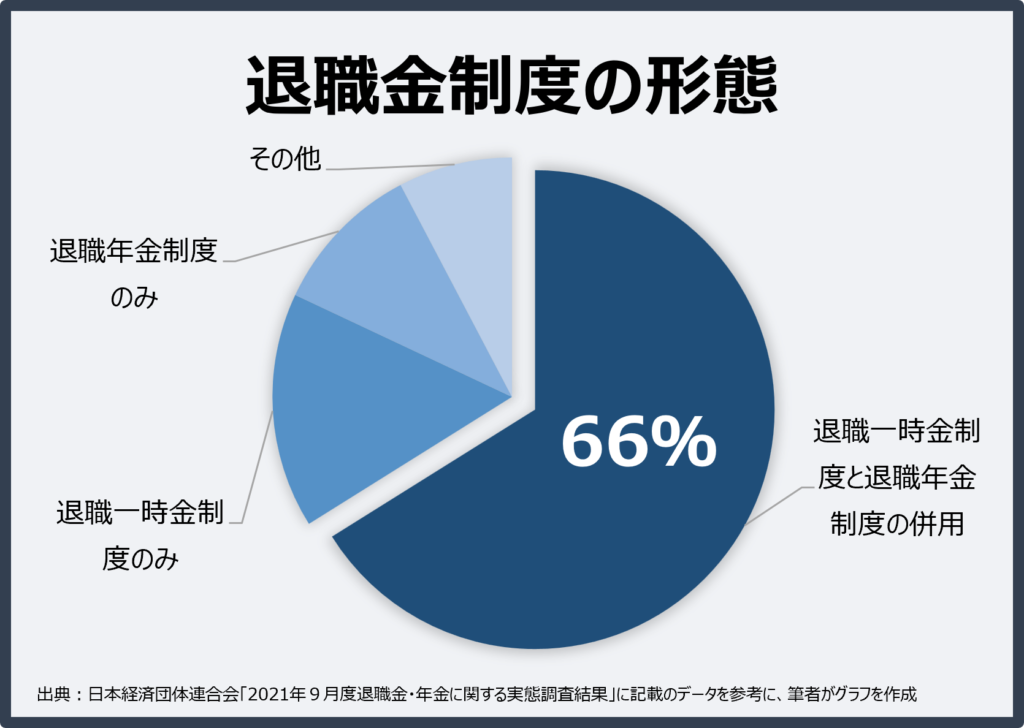

勤め先によっては、「退職一時金」と「退職年金」を組み合わせて支給する場合もあるそうです。2022年3月に日本経済団体連合会が発表した「2021 年9月度 退職金・年金に関する実態調査結果」によると、「退職一時金」と「退職年金」を併用している企業は66.1%を占めています。次いで「退職一時金のみ」の企業は15.9%、「退職年金のみ」の企業は10.3%となっています。勤め先の制度を一度確認してみることをお勧めします。

調査目的:企業における退職金・年金の実態と退職金水準の動向を把握し、退職金制度の見直し等の参考とするため 調査対象:経団連企業会員および東京経営者協会会員企業2,061社 調査時期:2021年9月末現在 回答状況:集計企業数276社(有効回答率13.4%、製造業44.9%、 非製造業55.1%、従業員500人以上72.5%)

基礎知識④定年退職金の税金

退職金には、給与や賞与と同じく「所得税」と「住民税」、そして「復興特別所得税(2037年まで)」がそれぞれ発生します。ただし、前述した「退職一時金」または「退職年金」といった受け取り方によって、所得の区分が変わり、税金の計算方法も違ってきます。

一時金で受け取る場合の税金の計算方法

税法上、所得は次の10種類に分類されています。「給与・事業・利子・配当・譲渡・不動産・一時・退職・山林・雑」。この中で、退職一時金で受け取る場合は、「退職所得」に該当します。そして、この退職所得には、勤続年数に応じて退職所得控除額が変わります。勤続20年までは年40万円、21年目からは年70万円ずつ退職所得控除が積みあがる仕組みです。一時金からこの控除額を差し引けるわけですね。勤続20年だと退職所得控除額は800万円、勤続30年であれば1,500万円です。

この計算により、課税対象となる退職一時金の額が計算されました。例えば、勤続30年でちょうど1,500万円の退職金を一時金で受け取ったAさんは、退職所得控除額の範囲内におさまるので非課税になります。一方で、2,000万円受け取ったBさんは、退職所得控除額を超えたため、超えた分の500万円の1/2である250万円が課税対象となります。この課税退職所得金額である250万円に応じた所得税率を掛けて、さらにその所得税に応じた控除額を差し引き、最終的に所得税額を計算することになります。

年金で受け取る場合の税金の計算方法

一方で、退職金を分割して年金として受け取る場合は、「雑所得」という所得区分になります。雑所得税額の計算方法は、すべての所得と合算して税額を計算する総合課税です。給与所得など他の所得があれば足し合わせ、基礎控除や社会保険料控除などの各所得控除額を差し引いて課税所得を算出します。

参考:国税庁「所得の区分のあらまし」「退職金を受け取ったとき(退職所得)」より

基礎知識⑤定年退職後の生活(収入と生活費)

実支出(生活費)は毎月26万円前後

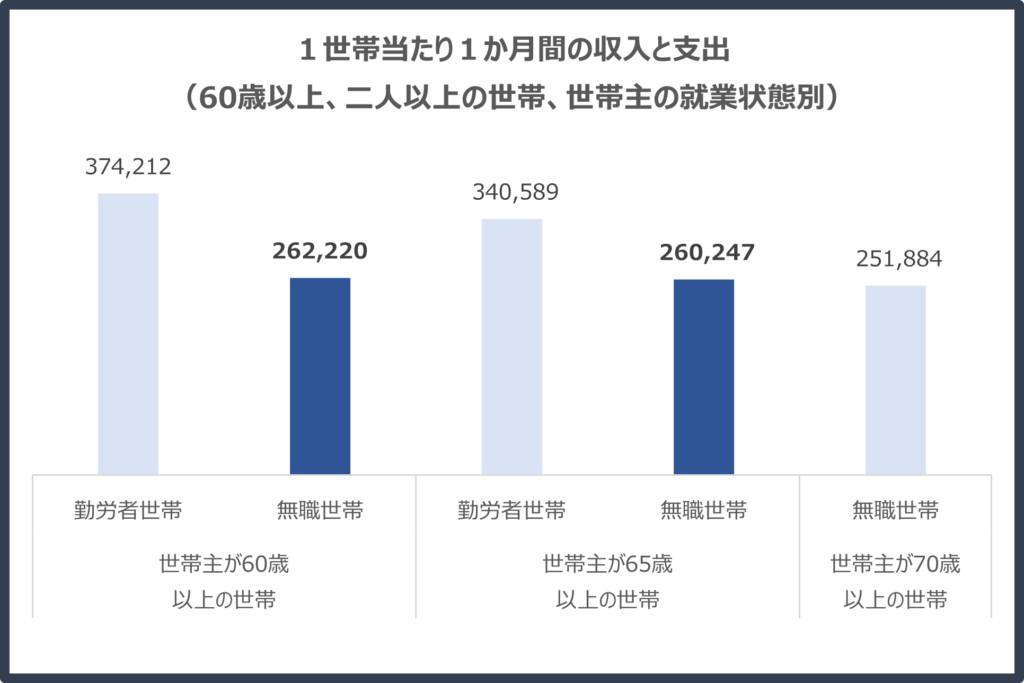

定年後の生活費を、収入と支出にわけてみていきます。総務省が2022年8月に公開している「家計調査」の中から、「高齢者のいる世帯・1世帯当たり1か月間の収入と支出・二人以上の世帯(2021年)」のデータによると、“世帯主が60歳以上の無職世帯の毎月の実支出は262,220円”、 “世帯主が65歳以上の無職世帯の毎月の実支出は260,247円”となっています。これらは無勤務世帯なので、勤務世帯であればもう少し支出があがりますが、そのような家庭はそう多くはないでしょう。そのため、60歳または65歳になり、定年退職を選択した家庭においては、26万円前後の消費支出が平均的とみてよさそうです。

つまり、消費支出から考えると、おおよそ年間で312万円(26万円×12カ月)が毎年生活費として発生してくると言えるでしょう。

参考:総務省「家計調査(2021年)」より

年金収入は、夫が働き妻が専業主婦の家庭で毎月22万円前後

では次に、収入です。まず、いつから年金がもらえるのかですが、多くの皆さんは基本的には65歳になります。そもそも、年金にも種類がありまして、国民年金のみに加入していた人は老齢基礎年金だけを、厚生年金・共済年金にも加入していた人は老齢基礎年金に加えて、老齢厚生年金(または退職共済年金)を受け取ることができます。

厚生労働省が公表している情報によりますと、2000年の法律改正で、老齢厚生年金の支給開始年齢が、60歳から65歳に引き上げられています。申請をすれば、65歳からではなく60歳から、繰り上げで受給することもできるようですが、減額になります。つまり、大多数の方々が、年金の受給は65歳からだと考えてよさそうです。

さて、ではその年金は65歳になるといくらもらえるのでしょうか?国民年金は、20歳から60歳までの40年間に保険料を支払った場合は、年額78万円(月額約6.5万円)を受け取ります。それに加えて、厚生年金または共済年金に加入していた方は、追加で受け取れます。厚生年金は、収めていた期間の年収により変動しまして、例えば年収500万円で40年間保険料を支払った場合は年額110万円、年収700万円の場合は年額150万円、年収1000万円の場合は年額220万円を受け取ることができます。

夫婦共働きが一般的になったのは2000年代に入ってからですから、この記事を読んでいる多くの方々は、夫婦合計での年間受給額が266万円程度(国民年金×2人分+年収500万円の厚生年金)以下になると思われます。もちろん、支払期間、加入している年金の種類、年収などにより、差はあります。

参考:厚生労働省「漫画で読む公的年金」より

ちなみに、以前話題になった年金2000万円問題ですが、厚生労働省が発表した2017年における次のデータを用いて計算された結果が広まったことによるものでした。

「高齢夫婦無職世帯の実収入は毎月平均20万円に対して、高齢夫婦無職世帯の実支出は平均毎月26万円であるため、毎月の平均赤字額は5.5万円。年額66万円、30年間でおよそ2000万円が不足する」

毎月5万円の赤字の差が、数十年続くと計算上では2000万円になるのですね。小さな差が大きな金額になっていますが、これはあくまで平均です。もしも気になる方がいらっしゃれば、ご自身が受給できる年金額をこちらのサイトから計算してみてください。赤字が出ているひとは、生活費を切り詰めるなど対策をとることになるでしょうし、読者の皆さんが若ければ若いほど、貯金や資産運用、ひいては収入を増やすためのスキルアップや新しい職探しなど対策をとることも可能になります。

参考:日本年金機構「年金の受給」より

基礎知識⑥定年退職後の健康保険

さて、お金の心配が少しずつクリアになってきたところで、今度は体の不安の話に移りたいと思います。定年を迎える年ごろ(60歳から65歳前後)になると、衰えを感じてきている方も、多いのではないでしょうか。

じつは、日本は1961年に「国民皆保険制度(公的医療保険制度)」がスタートして以来、すべての国民が公的医療保険に加入することになっています。この保険に加入しているおかげで、日々のささいなかぜや不具合、大きな病気や事故にあったときでも、医療機関に支払う高額な医療費などの負担を軽減してくれます。

話を戻しましょう。この「国民皆保険(公的医療保険制度)」があることにより、すべての日本国民は何らかの健康保険に加入する義務があります。そこで、ここでは、定年退職後に改めて、選んで加入することになる健康保険の種類をご紹介します。

健康保険は3種類。最も加入者が多いのは「被用者保険」

まず、健康保険は、加入するひとの働き方や年齢に応じて、主に3種類にわかれています。自営業やフリーランスが加入する「国民健康保険」、民間企業や公務員が加入する「被用者保険」、高齢者が加入する「後期高齢者医療制度」です。また、さらに被用者保険は加入者の職業によりさらに分かれており、主に民間企業のサラリーマンが加入する「健康保険組合」と「全国健康保険協会(協会けんぽ)」、また、公務員が加入する「共済組合」などがあります。これらの内訳は、厚生労働省が発表している「医療保険に関する基礎資料 ~令和元年度の医療費等の状況~」によると、「国民健康保険」は2,932万人、「被用者保険」は7,795万人(被保険者が4,577万人+その被扶養者が3,218万人)、「後期高齢者医療制度」は1,803万人となり、合計で1億2,530万人が加入していることになります。

それぞれの保険によって、支払額や受給資格などは変わりますが、一つだけ大きな点についてのみ記載をしておきます。「国民健康保険」は例えば二人ともフリーランスの共働き夫婦だと、それぞれが加入しなければならないのに対して、「被用者保険」は加入者(被保険者)と生計を同一とする配偶者や子ども・親は何人でも扶養家族に入れることができ、さらに追加の保険料はかからないのです。扶養家族が多ければお得な制度だと言えます。これらは国民健康保険と大きく異なる点です。

さて、健康保険制度の基礎的なことがクリアになってきたところで、次は、定年退職した際にどのような選択肢があるのか?について、考えていきたいと思います。おもに、選択肢は3つあります。

- 選択肢① 退職前と同じ、健康保険を2年間は継続する

- 選択肢② 国民健康保険に切り替える

- 選択肢③ 家族の健康保険に扶養者として加入する

まず、サラリーマンや公務員の方は、会社を退職した後、選択肢①か②で迷うことになります。なぜかというと、サラリーマンであれば何人も扶養家族を同じ保険料で賄えていたのに対して、ご自身が国民健康保険を選択してしまうと扶養にいれていたパートナーや子供の分まで国民健康保険に加入する必要が出てくるからです。ただし、①の場合でもそれまで企業と折半していた保険料ですが、退職をするとぐっと個人負担の割合が重たくなります(ほぼ個人負担になります)。そのため、例えばご夫婦のうちどちらかがまだ現役で会社勤めをされている場合は、迷わず③を選びましょう。

まとめ ←結論から読みたいひとはこちらをCHECK!

- ①定年退職の年齢

- 少し前まで60歳。法改正があり、近年は一般的に65歳になりつつある

- ②定年退職金の相場

- 総合職では大卒が約2,563万円、高校卒は約1,971万円。勤続年数などによる

- ③定年退職金のもらい方

- 「退職一時金」と「退職年金」の2通り。組み合わせ支給する企業が6割強

- ④定年退職の税金

- 退職一時金=「退職所得」、退職年金=「雑所得」。税率や控除額が変わる

- ⑤定年退職後の暮らし(平均的な年金と生活費)

- 年金収入は夫婦合計で年間約266万円、生活の実支出は約312万円。要対策

- ⑥定年退職後の健康保険

- 全国民が加入必須。健康保険は3種類。保険料を安く抑えるためには比較を

コメント